云服务机会巨大

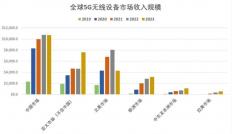

如果说,距离5G商用还有些时日,但是云服务和数据中心市场对光器件的需求正保持着高增长。据近期LightCounting发布的全球光器件调查报告显示,在全球运营商4G网络建设基本进入尾声以及5G建设尚未大规模铺开的情况下,预计2018年全球光器件市场的降幅将控制在3%以内。从侧面看出,云服务用光器件的需求非常强劲。

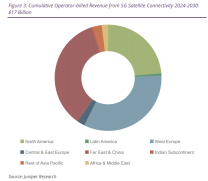

在双方并购的电话会议上,II-VI表示,预计到2022年数据中心将会达到121亿美元的市场份额,2018-2022复合年增长率为13%,市场蛋糕巨大。

Finisar在数据中心用25G、100G光模块已经获得了一定的市场份额,同时也拥有下一代数据中心用400G高端光模块的能力。而II-VI虽然不生产和销售光模块,但是其拥有光模块用芯片能力,这样的合作,双方将是优势互补,掐住产业链首尾,将会缩短产品上市时间,并且可以大规模降低成本,从而抢占市场份额。

国内厂商面临强敌

不同于中国的光纤光缆在国际上的地位,中国的光通信器件产业一直步履艰难。与国际领先的光器件厂商差距明显,特别是在高端光通信芯片与器件的国产化率不超过10%,核心光通信芯片及器件仍然严重依赖于进口。

Finisar对国内领先的光迅、华工正源、旭创等光器件厂商而言,本身就是一个强大的对手,而被II-VI收购后,整合了有源、无源产业链,促成光器件行业名副其实的巨头。这对本就异常艰辛的国内厂商而言无疑将面对一个更强大的竞争对手。

从3月份的Lumentum与Oclaro的并购,再到Finisar与II-IV的并购,可以看出国外厂商的策略是通过整合产业链,完成技术和业务转型,使其产品覆盖光器件、光模块领域的几乎所有环节,从无源到有源,从芯片到模块,把握产业链条的每一个环节,牢牢占据产业链的高端。这无疑会对中国的光器件企业造成很大的影响。

有业内人士表示,面对这样的竞争环境,国内光器件的领头企业也应该抓紧时间整合。诚然光器件是偏向于基础研究的产业,尤其高端光芯片的研发,需要长期的持续性投资。但长期高强度的研发投资存在很大风险,预期回报率偏低,所以企业在加大投资的同时,国家应该在政策层面予以扶持。

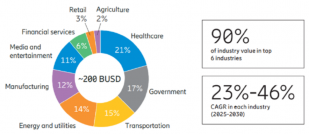

此次并购,对全球光器件行业产生深远的影响,将改变光器件行业的格局。首先,无源老大跟有源老大的合并,将加速II-VI在5G、云计算、消费电子、无人驾驶领域的布局,继续抢占领先位置;其次,向产业链表明,垂直整合是未来的发展方向,合理的资源整合在提升企业技术能力的同时,也将增强企业在行业市场的竞争力;另外,整个光器件行业也终将形成马太效应。

(作者:水易)