昨日,射频、模拟、数字和混合信号集成电路的领先供应商——MaxLinear公布了截至2021年9月30日的第三季度财报。

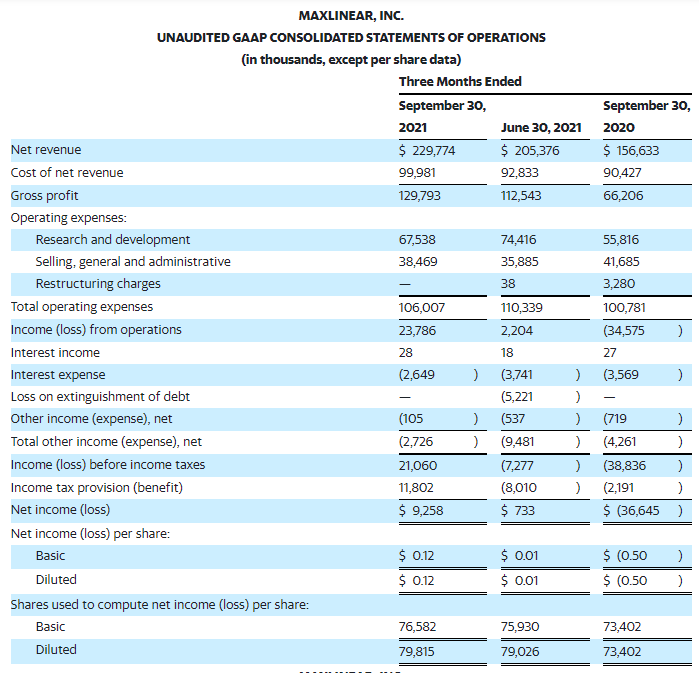

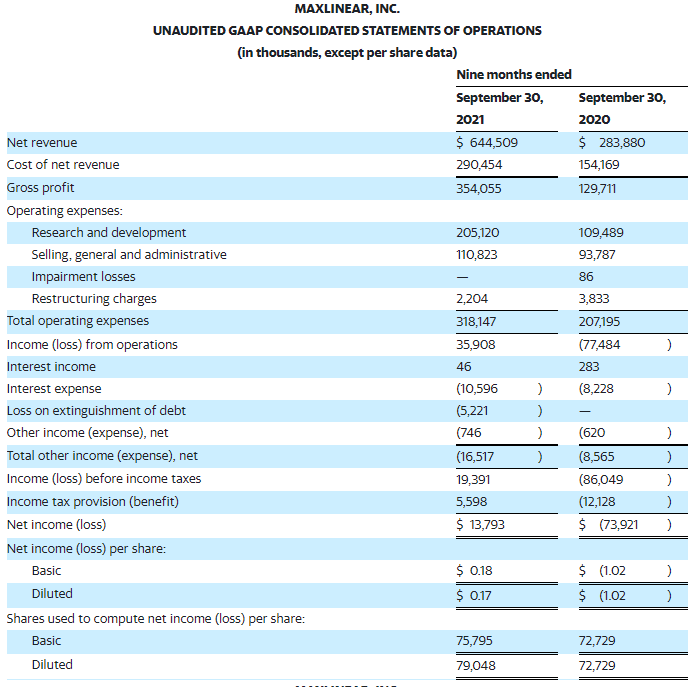

公认会计原则(GAAP)的基础上:

净收入2.298亿美元,环比增长12%,同比增长47%。

GAAP的毛利率为56.5%,高于上一季度的54.8%和上年同期的42.3%。

2021年第三季度GAAP运营费用为1.06亿美元,占净收入的46%,而上一季度为1.103亿美元,占净收入的54%,上年同期为1.08亿美元,占净收入的64%。

GAAP运营收入占收入的10%,而上一季度运营收入占收入的1%,上年同期运营亏损占收入的22%。

经营活动提供的净现金流量为8410万美元,相比之下,上一季度经营活动提供的净现金流量为790万美元,上年同期用于经营活动的净现金流量为1660万美元。

GAAP摊薄每股收益为0.12美元,而上一季度摊薄每股收益为0.01美元,上年同期摊薄每股亏损为0.50美元。

非公认会计准则(Non-GAAP)的基础上:

Non-GAAP毛利率为61.3%。相比之下,上一季度为60.2%,上年同期为58.0%。

非公认会计准则运营费用为7440万美元,占营收的32%,而上一季度为7520万美元,占营收的37%,去年同期为6110万美元,占营收的39%。

非GAAP运营收入占营收的29%,而上一季度和去年同期分别为24%和19%。

非公认会计准则摊薄每股收益为0.75美元,相比之下,上一季度的摊薄每股收益为0.53美元,上年同期的摊薄每股收益为0.32美元。

董事长兼CEO Kishore Seendripu博士评论道:“在第三季度,受宽带、连接、工业和多市场市场增长的推动,MaxLinear营收环比增长12%,同比增长47%。对我们的宽带接入和连接以及高性能模拟产品的稳定需求,是由于终端市场实力和公司特定的驱动因素的结合,包括平台级硅含量的增加和市场份额的增加。”

“第三季度的非公认会计准则毛利率为61.3%,超出了我们最初的计划,因为在宽带、连接、基础设施和高性能模拟终端市场,产品结构继续加速向更高价值的产品转变。我们仍然专注于改善供应链约束,以满足短期和长期对我们的连接、宽带和基础设施产品的强劲和不断增长的市场需求。”

2021年第四季度业务展望

该公司预计2021年第四季度的收入约为2.4亿美元至2.5亿美元。该公司还给出了如下评估:

GAAP毛利率约为55.5%至57.5%;

非公认会计准则毛利率约为60.0%至62.0%;

GAAP运营费用约为1.05亿美元至1.09亿美元;

非公认会计准则运营费用约为7300万美元至7700万美元;

GAAP利息和其他费用约为270万至280万美元;

非公认会计准则利息和其他费用约为260万美元至270万美元。