昨日晚间,中际旭创股份有限公司发布了2022年半年度业绩预告,业绩报告时间为2022年1月1日至2022年6月30日。

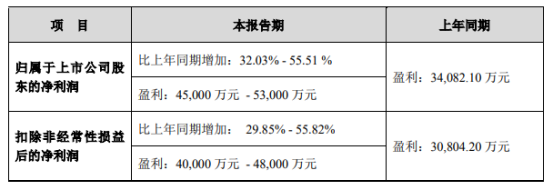

报告期内,中际旭创预计实现归属于上市公司股东的净利润为人民币4.5亿元-5.3亿元,同比增长32. 03%-55.51%;扣除非经常性损益后的净利润4.0亿元-4.8亿元,同比增长29.85%-55.82%。

报告期内,因确认股权激励费用减少公司合并净利润约3,800万元。扣除股权激励费用对子公司苏州旭创单体报表净利润的影响之前,苏州旭创实现单体净利润约50,000万元至60,000万元。

2021业绩创历史新高,2022半年报预计延续高速增长的态势

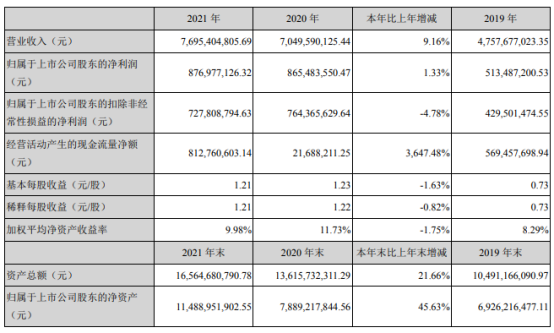

据此前中际旭创财报披露,2021年,公司实现营收76.95亿元,同比增长9.16%;归母净利润8.77亿元,同比增长1.33%;扣非净利润7.28亿元,同比下降4.78%。

其中,2021Q4实现营收23.73亿元,同比增长28.65%,实现归母净利润为3.17亿元,同比增长19.3%,营收及净利润均创公司单季度新高。2022Q1实现营收20.89亿元,同比增长41.91%,归母净利润2.17亿元,同比增长63.38%,扣非净利润为1.96亿元,同比增长79.62%。

此次半年度预告显示,公司业绩较去年有延续高速增长的态势。资料显示此增长是由于400G和200G出货比增加。

部署前沿领域,400G和200G出货比增加

受益于数据中心客户流量需求的增长以及资本开支的持续投入,客户加快部署400G和200G等高端产品实现传输速率升级,产投入、供应管理和质量保障等方面积极响应客户需求并全面满足交付。

随着400G和200G等高端产品的出货比重增加以及持续降本增效,报告期内产品毛利率有所提升。此外,由于公司销售收入以美元为主,所以本期汇率波动对收入及毛利率带来一定正向影响。报告期内,公司将持续加大对新方向、新产品的投入布局,上述投入将在未来逐步给公司带来收入增量、提升综合竞争力。

据Meta预计,高速数通光模块市场2022年资本支出将在290-340亿美元,按中位数315亿美元计算,较2021年同比增长63.72%,其对200G等高速光模块的需求也处于高速增长中。400G光模块的客户相对更多,需求也比较旺盛,在2021年经历了第三年批量化出货之后,2022年仍然保持较高的景气度。

中际旭创是全球领先的200G和400G光模块主力供应商,与北美多家云厂商保持深度绑定,多款产品均实现了批量化出货。相关行业人士认为,中际旭创作为全球数通光模块龙头企业,有望充分受益于高速数通光模块的高景气度。